东吴证券国际经纪:给予新澳股份买入评级

东吴证券国际经纪有限公司芮雯近期对新澳股份进行研究并发布了研究报告《弱β强α的低估值毛纺龙头,份额提升成长可期》,本报告对新澳股份给出买入评级,当前股价为7.91元证券经纪。

新澳股份(603889)

投资要点

三十年毛纺龙头,拓展羊绒业务证券经纪。公司深耕毛纺行业30年,主营毛精纺纱线及羊毛毛条,19-20年先后设立宁夏新澳羊绒及收购英国邓肯、拓展羊绒纱线业务,22年毛精纺纱线/羊毛毛条/羊绒纱线收入占比57%/15%/27%、分别拥有1.5万吨/1.2万吨/3030吨产能。以国内市场为主、22年国内/海外收入占比66%/34%,客户较为分散,穿透至终端海外客户占比55%-60%。公司历史业绩表现稳健,21年管理层换新,在宽带战略和以产促销新战略带动下,羊毛+羊绒业务实现双轮驱动、21年以来业绩增长提速。

弱β:毛纺行业整体规模呈现收缩,新澳为细分领域龙头证券经纪。1)羊毛:国内羊毛60%多依赖进口、主要来自羊毛第一大产国澳大利亚。受供需两方面影响,近20年全球羊毛产量和消费量均呈下滑趋势,带动新澳所处毛精纺纱线细分领域16-20年国内产量亦从41.2万吨下降至18.5万吨。毛精纺纱格局分散,新澳销量规模为全国第一(市占率12.46%)、全球第二(市占率3.99%,第一为德国南方毛业)。2)羊绒:有“软黄金”之称,产量较少,中国为第一生产大国、约占全球60%。全球山羊绒经过40年扩产、近5年增长乏力,17年以来中国羊绒产量亦下滑。由于资金+原材料+工艺壁垒,羊绒纺纱格局较集中,产能口径国内前三大龙头(康赛妮、宁夏新澳、M.oro)2022年市占率合计达70%以上、占全球近50%,其中宁夏新澳粗梳羊绒纱线销量全国第二(市占率11.47%)、全球第三(市占率4.65%)。

强α:羊毛以产促销拓市场,羊绒释放产能增盈利证券经纪。1)羊毛:在以产促销战略下,①供给端:积极进行国内+越南扩产建设,其中国内浙江桐乡正在推进6万锭精纺纱项目二期(3万锭)、海外越南正在推进5万锭项目一期(2.2万锭),规划中产能全部投产后(预计2025年后)公司毛精纺纱线产能将从现有的13万锭增至21万锭、增幅62%。②需求端:在宽带战略下拓宽产品和客户类型,全面参与市场竞争,依托竞争优势向上、向下抢占市场份额,力争实现销量同步提升。2)羊绒:①宁夏新澳:目前产能利用率仅60%,依托原有毛纺纱客户资源+羊绒原产地+灵活服务优势,我们预计未来5年内有望实现已有产能的完全释放,产能利用率的爬坡将驱动量利双升,预计满产后营收/净利润较22年提升空间分别为130%/270%。②英国邓肯:在奢侈品领域具影响力,有望与宁夏羊绒形成协同、改善盈利。

盈利预测与投资评级:公司为国内毛精纺纱生产龙头,虽然所处赛道为小众细分领域、成长性有限,但行业格局相对清晰,公司羊毛和羊绒业务分别位于全球第二、第三地位证券经纪。在公司自身战略变革下,羊毛业务以产促销、羊绒业务产能释放,同时在品牌重塑、产品多元化、客户拓展等方面积极进取,业绩有望保持持续稳健增长、市场份额有望进一步提升。上游原材料价格波动对公司毛利率影响较大,目前羊毛价格处相对低位、羊绒价格近年波动较小,在二者均不出现大幅下滑前提下,我们预计23-25年公司归母净利润分别为4.64/5.54/6.58亿元、分别同比+18.9%/+19.5%/+18.7%、对应PE为13/11/9X。我们认为公司α逻辑清晰,应在传统周期性纺织企业估值基础上给予溢价,当前估值偏低,首次覆盖给予“买入”评级。

风险提示:市场需求波动、原材料价格大幅波动、产能扩张不及预期证券经纪。

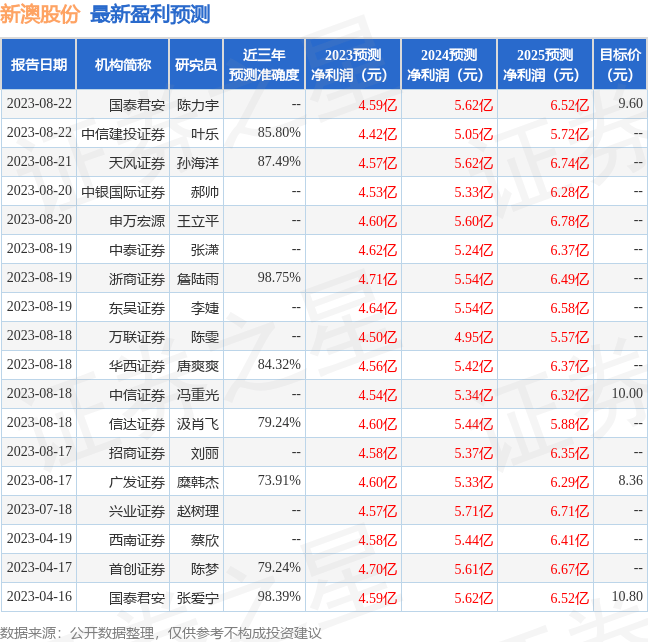

证券之星数据中心根据近三年发布的研报数据计算,浙商证券詹陆雨研究员团队对该股研究较为深入,近三年预测准确度均值高达98.75%,其预测2023年度归属净利润为盈利4.71亿,根据现价换算的预测PE为12.03证券经纪。

最新盈利预测明细如下:

该股最近90天内共有16家机构给出评级,买入评级14家,增持评级2家;过去90天内机构目标均价为9.32证券经纪。

以上内容由证券之星根据公开信息整理,由算法生成,与本站立场无关证券经纪。证券之星力求但不保证该信息(包括但不限于文字、视频、音频、数据及图表)全部或者部分内容的的准确性、完整性、有效性、及时性等,如存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

评论